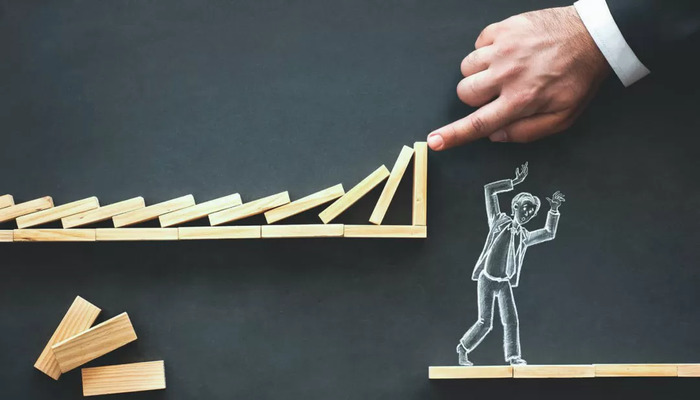

La búsqueda de maximizar las ganancias y minimizar las pérdidas es una preocupación constante para los inversores de todos los niveles de experiencia. La volatilidad de los mercados financieros y la incertidumbre económica hacen que la gestión de Riesgos sea un aspecto esencial en la toma de decisiones de inversión. En este artículo, exploraremos la importancia de la gestión de Riesgos en las inversiones y algunas estrategias clave que se pueden utilizar para lograr este objetivo.

Comprender los riesgos

Comprender los riesgos es el primer paso esencial para un inversor antes de tomar decisiones de inversión. Esto implica analizar cuidadosamente dos tipos diferentes de acantilados que pueden afectar sus inversiones. Exploremos con más detalle cómo comprender los riesgos es crucial:

Riesgo de Mercado

Este es uno de los tipos de riesgo más comunes. Implica la posibilidad de que el valor de sus activos, como acciones, bonos y materias primas, puede fluctuar debido a factores tales como las condiciones económicas globales, eventos geopolíticos, cambio de las tasas de interés y otros factores del mercado. Para comprender este riesgo, los inversores deben conocer las tendencias del mercado, la volatilidad histórica y los indicadores económicos relevantes.

Riesgo de Crédito

Esto se refiere a la posibilidad de que una entidad emisora de vida (como una empresa o un gobierno) cumpla con sus obligaciones de pago. Comprender este riesgo implica avalar la solidez financiera de los emisores de vida, incluido el análisis de sus calificaciones crediticias y su historial de pagos.

Riesgo de Liquidez

Este riesgo está relacionado con la facilidad con la que puede comprar o vender un activo sin afectar su precio de mercado. Los activos ilíquidos pueden ser difíciles de vender rápidamente a precios justos. Comprender este riesgo significa respaldar la liquidez dos activos en su cartera y ser consciente de cómo los volúmenes de negociación pueden afectar la capacidad de vender.

Riesgo Político

Los cambios en las políticas gubernamentales pueden tener un impacto significativo en las inversiones. Esto puede incluir cambios en las regulaciones fiscales, comerciales y de otro tipo que afecten a industrias específicas. Comprender este riesgo implica seguir de cerca los eventos políticos y regulatorios que podrían afectar sus inversiones.

Riesgo cambiario

Para los inversores que poseen activos en monedas extranjeras, las fluctuaciones en los tipos de cambio pueden afectar o valor de esos activos. El uso de herramientas de cobertura es necesario.

Riesgo de Inflaciónacción

La Inflaciónacción puede erosionar o poder adquisitivo del dinero con el tiempo. Comprender este riesgo implica realizar un seguimiento de las tasas de inflación y ajustar su cartera para proteger su poder adquisitivo.

Para comprender mejor estos riesgos, los inversores pueden utilizar diversas herramientas, como el análisis fundamental, el análisis técnico, la investigación económica y la consulta con expertos financieros. Además, es importante tener en cuenta que las diferentes clases de activos tienen diferentes niveles de riesgo asociados con ellos. Por lo tanto, la asignación de activos juega un papel clave en la gestión de Riesgos, lo que permite a los inversores equilibrar los riesgos y regresar en su cartera de acuerdo con sus objetivos y tolerancia al riesgo.

Ahora que tenemos una comprensión de los dos tipos de riesgos involucrados, analicemos estrategias para minimizar esos riesgos y maximizar las ganancias:

1. Diversificación de la cartera

Una de las estrategias más efectivas para gestionar el riesgo es la diversificación de la cartera. Esto implica distribuir sus inversiones en diferentes clases de activos, sectores y regiones geográficas. La diversificación ayuda a reducir la exposición a riesgos específicos de un activo o sector al equilibrar su cartera.

2. Asigna ativoso de activos

La asignación de activos implica determinarla proporción de su cartera loca a diferentes clases de activos, como acciones, bonos y activos alternativos. La decisión sobre cómo distribuir su capital entre estas clases debe tener en cuenta sus objetivos financieros y tolerancia al riesgo.

3. Usa el stopo del stop loss

Establecer puntos de “stop loss” es una estrategia que ayuda a establecer límites a las pérdidas que usted está dispuesto a soportar en una inversión. Si el precio de un activo cae al nivel de stop loss, la posición se vende automáticamente, lo que limita sus pérdidas.

4. Hedging

La cobertura implica el uso de instrumentos financieros, como opes y contratos de futuros, para proteger su cartera de los movimientos adversos del mercado. Aunque es más complejo, la cobertura puede ser efectiva para reducir riesgos específicos.

5. Evaluación de riesgos

Realizar un análisis detallado del riesgo antes de realizar cualquier inversión es crucial. Esto incluye evaluar los riesgos específicos asociados con un activo o clase de activos, así como los factores macroeconómicos que pueden afectar sus inversiones.

6. Monitoreo Regular

La gestión de riesgos no es una estrategia estática; requiere un monitoreo constante. Realice un seguimiento de su cartera y realice los ajustes necesarios para adaptarse a los cambios en las condiciones del mercado y sus objetivos.

7. Educación Financiera

Invertir en educación financiera es una inversión valiosa en sí misma. Cuanto más comprenda comprender los principios financieros y el funcionamiento de los mercados, Mejor preparado estará para tomar decisiones informadas.

Conclusion

En un mundo financiero de incertidumbre, la gestión de riesgos juega un papel clave en la preservación del capital y la búsqueda de rendimientos sólidos. Si bien es imposible eliminar por completo el riesgo de las inversiones, las estrategias como la diversificación de la cartera, la asignación de activos, el stop loss, la cobertura, la evaluación de riesgos, el monitoreo regular y la educación financiera pueden ayudar a minimizar las pérdidas y maximizar las ganancias a lo largo del tiempo.

Recuerde que cada inversor es único, con sus propios objetivos y tolerancia al riesgo. Por lo tanto, la gestión de riesgos debe adaptarse a sus necesidades específicas. Al adoptar un enfoque disciplinado para administrar el riesgo, usted estará mejor preparado para enfrentar los desafíos y aprovechar las oportunidades que ofrece el mundo de las inversiones.